Hay algunas premisas que se deben analizar para conocer el contexto mundial del transporte y fletes marítimos.

- El analista de Goldman Sachs, Patrick Creuset, prevé contínuas caídas de los fletes y por consecuencia en los beneficios en el sector del transporte de contenedores.

- La industria está presenciando un aumento en los pedidos de nuevos buques, lo que complica los esfuerzos para gestionar la capacidad de manera efectiva.

- Se avecina una reestructuración económica global a medida que la demanda de los consumidores occidentales se debilita en medio de preocupaciones sobre la inflación y los aumentos de tasas por parte de los bancos centrales principalmente europeos.

Desde que el transporte marítimo mundial alcanzó su punto máximo durante la pandemia de Covid, AP Moller-Maersk ha advertido sobre una desaceleración emergente en el mercado del transporte de contenedores.

Goldman pronostica ahora una crisis más prolongada y potencialmente más grave para la industria naviera, recomendando una venta para el gigante naviero danés:

«Creemos que las expectativas del mercado siguen siendo demasiado complacientes con respecto a la profundidad y duración de la próxima recesión del transporte marítimo», dijo a sus clientes el lunes por la mañana el analista de Goldman, Patrick Creuset, el cual traducimos el articulo para ilustrar al lector.

Creuset dijo que » su perspectiva fundamental sobre la industria es que las tarifas de flete y las ganancias deben seguir disminuyendo. Esta reducción es necesaria hasta que haya suficiente presión financiera para eliminar gradualmente el costoso tonelaje «. Añadio, » incluso después de la nueva caída de las tarifas en las últimas semanas, no vemos señales de esto: las entregas de nuevos buques están funcionando a aproximadamente el 1% de la flota global/mes con muy poco deslizamiento, el ralentí y el desguace siguen siendo bajos, y noviembre La capacidad activa aumentará significativamente en comparación con octubre en las principales operaciones «.

Creuset identificó dos distinciones importantes en comparación con mercados bajistas anteriores, que podrían resultar en una caída del margen más pronunciada de lo que normalmente se observa:

- Los balances de la industria solían estar muy apalancados, lo que significaba que el gasto de efectivo no podía mantenerse por mucho tiempo, mientras que esta vez la mayoría de las compañías aéreas tienen miles de millones de dólares en efectivo;

- La erosión de las estructuras de la alianza significa que los operadores están incentivados a asegurarse de que su red sea lo suficientemente grande y fuerte como para potencialmente sostener los servicios por sí mismos, por ejemplo, el fuerte crecimiento de MSC tras el anuncio de la división de 2M. También es probable que el punto (2) dificulte mucho la gestión diaria del exceso de capacidad en 2024/25.

Goldman le dio a Maersk una calificación de venta, esperando que «las estimaciones para 2023-27 caigan un 8% en promedio, lo que refleja menores tarifas de flete«.

El analista muestra que los transportistas todavía están solicitando nuevos buques, lo que indica que la industria necesita más herramientas para gestionar la capacidad.

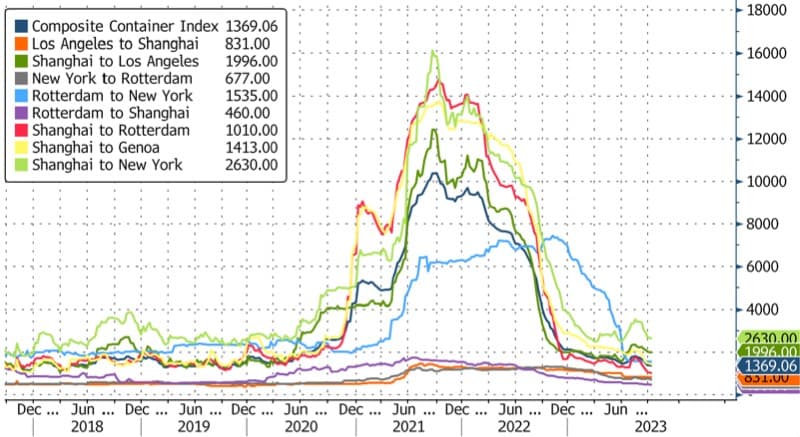

Las tarifas de los contenedores en las principales líneas navieras han vuelto a los niveles anteriores a Covid.

En agosto, Maersk advirtió sobre la disminución de la demanda mundial de contenedores para el transporte marítimo. La empresa transporta productos fabricados en China para minoristas como Walmart, Nordstrom, Macy’s y Kohl’s, todos los cuales han advertido sobre una desaceleración del consumo.

El informe de Goldman ofrece aún más evidencia que la economía global se encuentra en terreno inestable mientras el consumidor occidental parece estar titubeando en medio del agresivo ciclo de aumento de tasas de los bancos centrales para controlar la peor inflación en una generación.

Informe coincidente con lo vivido en Conxemar 2023, donde la actividad, producto del aumento del costo del dinero, esta erosionando directamente las arcas de las empresas, que acostumbradas con tasas del 2% anual financiaban los take over de empresas hasta el capital de trabajo de otras. Así es como la industria conservera y otras empresas del sector pesquero enfrentan compromisos de difícil resolución con tasas de endeudamiento superiores en 3.5 veces las negociadas hasta el 2019.